|

2022年の税制改正では「賃上げ促進税制」を活用して最大40%の税額控除ができると聞きまし た。今までの「所得拡大税制」※とどう違うのでしょうか。また、医院・クリニックでよい活用 方法があれば教えてください。 |

|

前回に引き続き「賃上げ促進税制」についてお知らせいたします(前編はCLIENT4月号をご覧く ださい)。今回の内容は、教育訓練費の明細書の書き方と、税額のシミュレーション結果となり ます。 |

※所得拡大税制の内容については、CLIENT2021年9月号をご参照ください。

※前編はCLIENT4月号をご覧ください。

前回に引き続き「賃上げ促進税制」についてお知らせいたします。 今回の内容は、教育訓練費の明細書の書き方と、税額のシミュレーション結果となります。

個人事業主: 2023年度(2024年3月申告分)、2024年度(2025年3月申告分)

法人(資本金1億円以下): 2022年4月1日~2024年3月31日までの間に開始する各事業年度

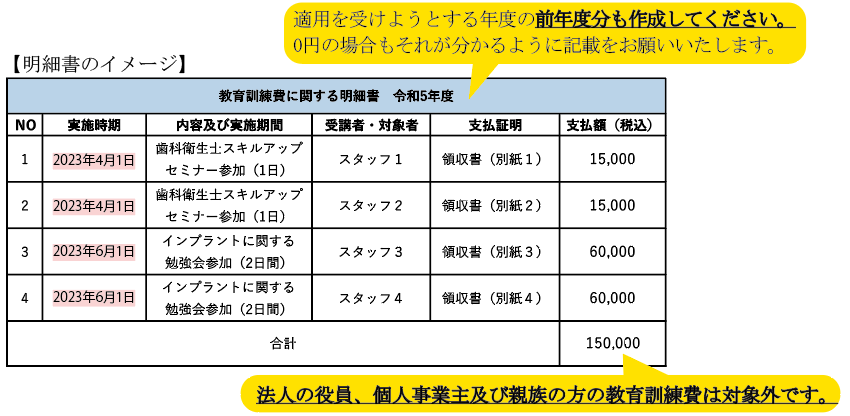

■教育訓練費の明細書の書き方について

賃上げ促進税制の上乗せ措置を利用する場合は、教育訓練費の明細書を作成する必要があります。現行では、確定申告添付書類として提出していますが、改正後は、明細書の「保存」で適用が受けられるようになります(2022年3月22日閣議決定)。明細書は決まった様式はありませんが、下記事項の記載は必須となります。

- 教育訓練等の実施時期 :「年月」は必須、「日」は任意で記載

- 教育訓練等の実施内容 :教育訓練等のテーマや内容及び、実施期間

- 教育訓練等の受講者 :教育訓練等を受ける予定、または受けた者の氏名等

- 教育訓練費の支払証明 :費用を支払った年月日、内容及び金額並びに相手先の氏名又は名称が明記された領収書等 ※提出は不要です。

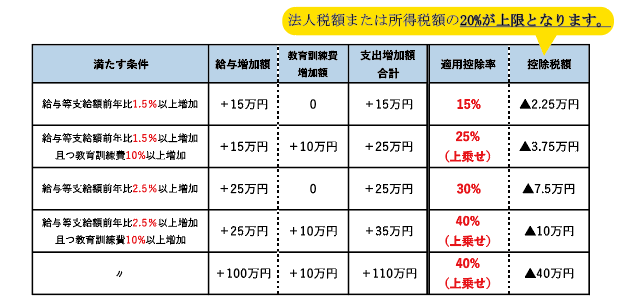

■税額のシミュレーション結果について

前回の内容を踏まえ、給与等支給額と教育訓練費の増加率毎に、どれくらいの節税効果があるか表にまとめました(次頁参照)。ポイントは、控除額が「給与等の増加額×適用控除率」で計算される点です。教育訓練費は前年比10%以上増加という上乗せ条件になっているだけで、条件を満たした上で更に多く支出したからといって控除税額に影響しません。

限られた資金の中で、最大限の控除を受けたい場合は、教育訓練費は前年比10%以上程度に留め、他は昇給や賞与とすることが得策だと言えます。ただし、あくまで税制の有効活用という点に着目した策です。税額控除を受けるには、キャッシュアウトを伴いますので、実際は、医院・クリニックの経営状況やスタッフの特徴等を総合的に勘案して決めていくのが良いかと思います。

賃上げ促進税制の活用について②

賃上げ促進税制の活用について②