基礎知識

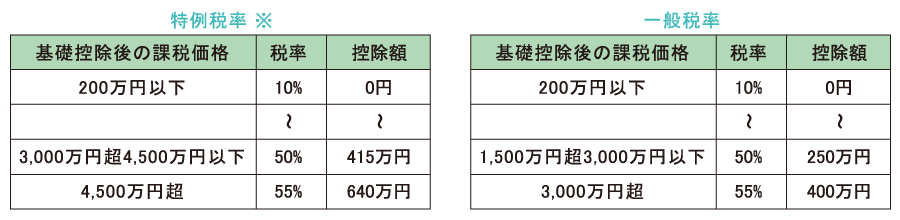

贈与とは、自分の財産を贈る側がその意思表示を行い、相手方が承諾することにより成立します。その際の贈る側を「贈与者」、受け取る側を「受贈者」と呼びます。 贈与税は「受贈者」が負担する税金です。「暦年課税」「相続時精算課税」の二種類の課税方式があります。「暦年課税」は、1年間に受け取った財産の合計額から110万円(基礎控除額)を差し引いた額に一定の税率を乗じて贈与税を計算します。

※特例税率 – 贈与を受けた年の1月1日現在、20歳以上の子ども(孫)が親(祖父母)から贈与を受けた場合の税率

(例) 特定税率対象の4000万円の贈与の場合:(4000万-110万)×50%-415万=1530万円の贈与税

「相続時精算課税」とは、受贈者(子や孫)が2,500万円まで贈与税を納めずに贈与を受けることができ、贈与者が亡くなった時にその贈与時の価額と相続財産の価額とを合計した金額から相続税額を計算し、一括して相続税として納税する制度です。令和5年度税制改正により、令和6年1月から年間110万円の基礎控除が創設されています。

計算式:(「1年間の贈与額-年間110万円の基礎控除」の累計額-2,500万円の特別控除)×20%

(例) 本制度を活用し年間4000万円を相続発生まで1度のみ贈与した場合:(4000万-110万-2500万)×20% =278万円の贈与税

住宅資金贈与の特例

住宅取得資金を父母や祖父母が資金援助するケースに配慮された制度です。令和5年12月31日迄の期間限定制度でしたが、令和6年度税制改正において、適用期限が3年間延長されました。

非課税限度額:省エネ等の住宅用家屋 1000万円・左記以外の住宅用家屋 500万円

| 受贈者の要件 |

|

| 住宅の要件 |

|

令和6年税制改正においては、省エネ等住宅用家屋の要件が「断熱等性能等級4以上又は一次エネルギー消費量等級4以上であること」から「断熱等性能等級5以上かつ一次エネルギー消費量等級6以上」に変更されています。

(例) 4000万円の資金援助の対象が省エネ等の住宅用家屋で且つ、本特例の全ての要件に該当し、相続時精算課税の適用を受ける場合:(4000万-1000万-110万-2500万)×20% =78万円の贈与税

要件は上記以外にもいくつかあります。 より詳細な内容は国土交通省のホームページをご参照ください。https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000018.html

住宅資金の贈与について ~令和6年度税制改正版~

住宅資金の贈与について ~令和6年度税制改正版~