改正にて、賃上げ促進税制の①上乗せ要件の追加、②中小企業(資本金1億円以下の法人)と個人事業主(従業員1,000人以下)の繰越控除が可能となりました。

適用期間

個人事業主:令和7年度(令和8年3月申告分)~令和9年度(令和10年3月申告分)

法人:令和6年4月1日~令和9年3月31日までの間に開始する各事業年度

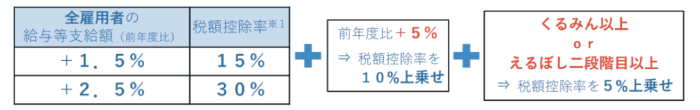

①税額控除率の上乗せ要件の追加

給与等支給額の前年度比が+5%になった場合は、増加した給与(※助成金等除く)の40%が所得税・法人税から控除できるようになります。また子育てとの両立・女性活躍支援を目的とする「くるみん」「えるぼし」の認定を厚生労働大臣から受けた場合は、更に税額控除率が5%上乗せになります。ただし、認定を受けている医院・クリニックはほとんどないのが現状のようです。

|

くるみん認定とは?取得のため一般事業主行動計画を定め10項目の基準を満たす必要があります(育休取得率や残業時間の抑制等)。少なくとも2年以上は実施しなければなりません。取得に向け雇用環境の整備を行う事業者を支援する「くるみん助成金」があります。

|

|

えるぼし認定とは?女性の管理職比率、継続就業、労働時間等の基準を満たし実績を「女性の活躍推進企業データベース」に毎年公表する必要があります。取組みを支援する「両立支援等助成金(女性活躍加速化コース)」があります。

|

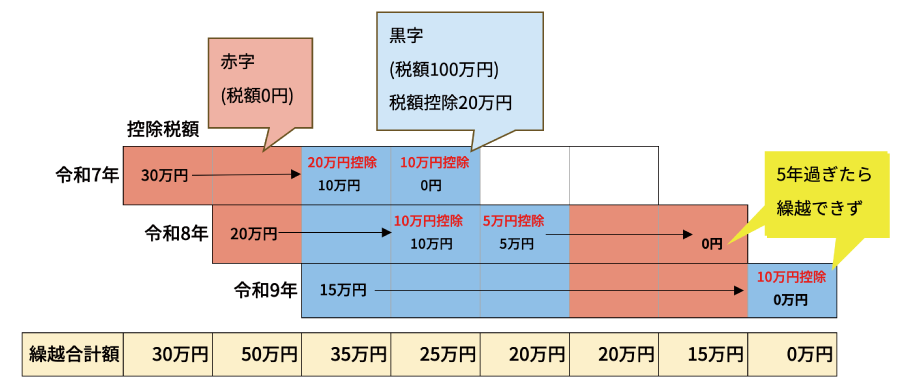

②繰越控除措置の創設

今までは賃上げを実施した年度でしか税額控除できなかったため、赤字だった場合は恩恵のない制度でしたが、改正後は控除税額を5年間繰越できるため、黒字になった年度で控除することが可能となりました。

また、所得税・法人税額の20%がその年度の控除上限であることは変わりませんが、控除しきれなかった分も同様に翌年以降へ繰越することができるようになりました。

令和6年度税制改正 賃上げ促進税制が更に使いやすくなりました

令和6年度税制改正 賃上げ促進税制が更に使いやすくなりました