税額予測の見方についてご案内いたします。

税額予測を活用するメリットは以下の通りです。

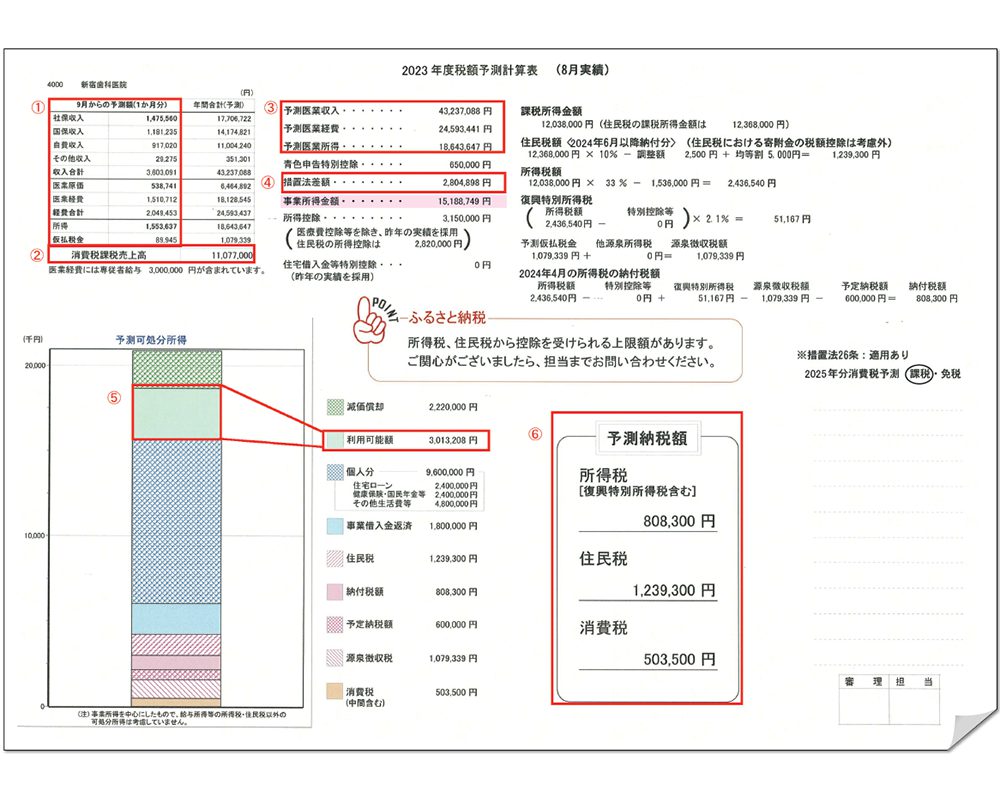

- 経過した8か月間の実績を基に、収入・経費・所得等を予測し、利益目標への取り組みを見通せます。

- 消費税について、2025年度の免税事業者になるかどうかが把握できます。

- 所得税、住民税及び消費税等の予測納税額が把握できます。

- 納税資金のご準備(資金繰り)を考える余裕が生まれます。

- 設備投資を計画することができます。

- ふるさと納税の有効活用が検討できます

拡大した図を開く

拡大した図を開く

税額予測の解説

- ①1月〜8月までの実額の収入と経費等の平均額から、1カ月当た りの予測額を載せています。この予測額よりも所得が大きく なった場合には、税額も予測より増えます。

- ②1年間の消費税の課税売上高(予測)です。1,000万円を超える 場合は、2025年が課税事業者になります。

- ③年間の収入、経費、所得の予測額です。

- ④措置法26条が適用になる場合は、ここに金額が表示されます。 金額が大きいほど、税制上有利になります。

- ⑤利用可能額は、予測計算で算出された先生の所得から生活費

を差し引いた金額です。

■■緑は、生活費以外に使えるお金があることを意味します。

■■赤は、生活費だけで他に使えるお金がないことを意味します。 - ⑥予測納税額は、来年3月以降に納める税額です。 △(マイナス)の場合は、還付される金額です。

各種給付金の税額計算上の取り扱いについて

2023年に国や自治体から雇用調整助成金や物価高騰支援金などの給付金等を受け取り、事業の収入/経費を補填した場合は事業所得に含めて税額の計算をいたします。

税額予測に関するご質問は、担当までお問い合わせください。

税額予測の見方について

税額予測の見方について