「副業収入300万円以下の副業は雑所得」に意見殺到

■ 背景

2022年8月に国税庁は「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)を発表し、同改正案について意見募集をしました。

副業収入300万円以下の場合には「雑所得(業務に係る雑所得)」に該当する旨が示され、少額の副業では青色申告特別控除によって税額を抑える行為ができなくなる可能性がありました。

しかし、7,000件を超える意見が殺到し、2022年10月7日、いわゆる副業収入の所得区分等に関する『「所得税基本通達の制定について」の一部改正について(法令解釈通達)(課個2-21ほか2課共同)』が公表され、上記の改正案が大幅に修正されることになりました。

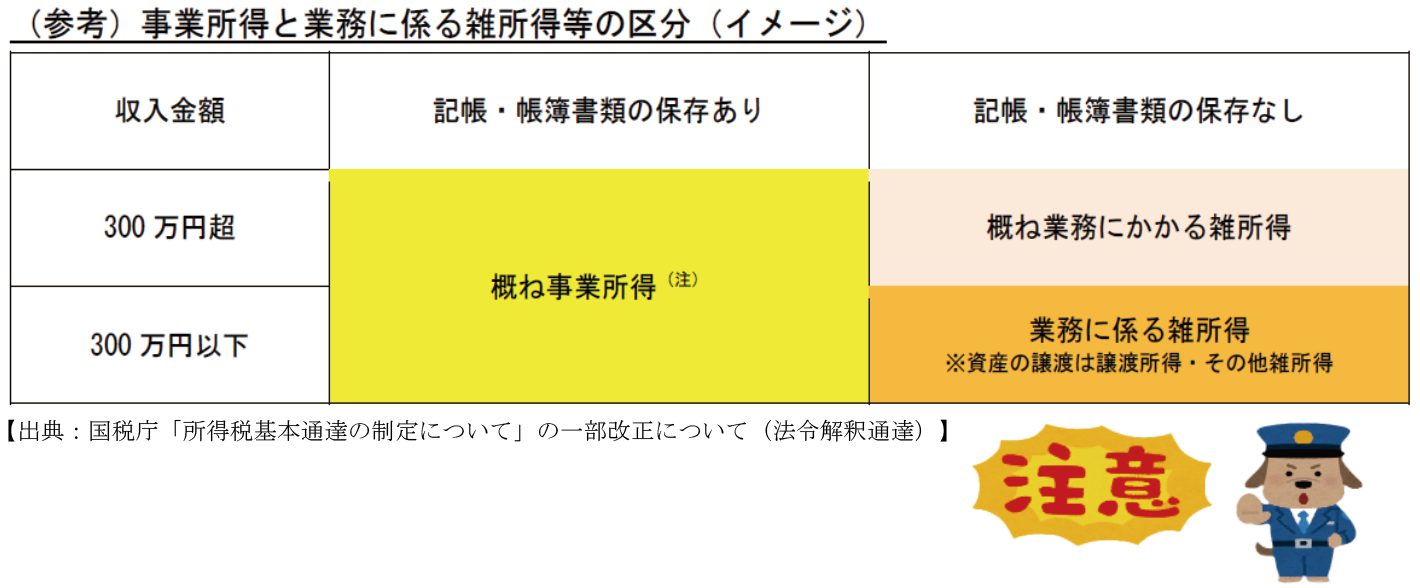

収入300万円の基準は撤廃。帳簿保存で事業所得へ

■ 改正された通達の内容(2022年10/7時点)

今回公表された改正通達では、上記が削除された上で、“その所得に係る取引を記録した帳簿書類の保存”がある場合には、概ね「事業所得」に該当する旨が示されています。これにより副業収入があり、帳簿保存を行えば概ね青申告特別控除の摘要を受ける事が可能となりました。2022年分以後の所得税の確定申告に適用されます。

■ 注意点

帳簿保存あり」であれば概ね事業所得となるなど、納税者にとって有利な改正となりましたが、いくつか注意点があります。

- 事業所得と業務に係る雑所得の区分については、過去の判例に基づき社会通念で判定することが原則です。その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定します。

-

以下の場合は、個別に判定されます。

-

所得の収入金額が僅少と認められる場合

所得の収入金額が例年300万円以下で、主たる収入に対する割合が10%未満の場合は、「僅少と認められる場合」に該当すると考えられます。「例年」とは、概ね3年程度の期間をいいます。 -

その所得を得る活動に営利性が認められない場合

その所得が例年赤字で、かつ、赤字を解消するための取組みを実施していない場合は、「営利性が認められない場合」に該当すると考えられます。「赤字を解消するための取組みを実施していない」とは、収入を増加させる、あるいは所得を黒字にするための営業活動等を実施していない場合をいいます。

今回の改正は、実体のない副業を用いた節税スキームに対し、メスが入った形となりました。

-

所得の収入金額が僅少と認められる場合

「副業収入300万円以下は雑所得」を国税庁が見直し

「副業収入300万円以下は雑所得」を国税庁が見直し