|

医療法人から役員報酬をもらっています。例年、所得が2,500万円程度で住宅ローン控除を受け られていたのですが、2022年度の改正(2022年1月1日より適用)からは対象者から外れてしまう のでしょうか。 |

|

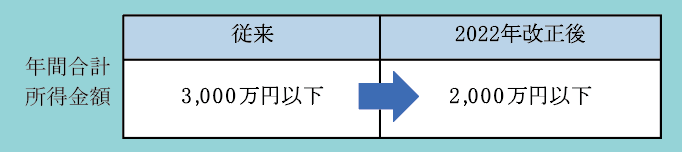

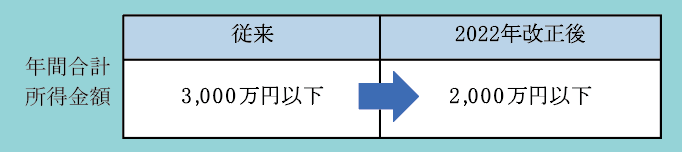

改正で適用対象者が縮小される形となりました。 令和4年以降に自宅を購入した人で所得2,500万円の場合は要件を満たさず適用対象外になります。 ただし、令和3年までに住宅ローン控除の適用を開始している人で所得2,500万円の場合は 今まで同様に所得要件が3,000万円となるため適用対象となります。 |

令和4年から適用開始する住宅ローン控除では所得要件が厳しくなります。

上記の通り、改正で適用対象者が縮小される形となりました。ただし、

ただし、この所得要件は令和4年以降に自宅を購入して、住宅ローン控除を適用する場合に限られます。令和3年までに住宅ローン控除の適用を開始している場合は、今まで同様の3,000万円が所得要件となります。今回の改正による所得上限の変更はありません。

個人が課税される全ての所得で判定します。

要件にある

「年間合計所得金額」とは、各収入金額から、経費や各種控除を差し引いて最終的に「課税される所得金額」の合計のことです。具体的には、総合課税の対象となる所得(事業、不動産、給与、利子、配当、譲渡、一時、雑)だけでなく、

株式や不動産の売買、退職金等の分離課税の対象となる所得も含まれます。例年は発生しないような収入がある年度は注意が必要です。

その他の注意点としては、純損失や雑損失の繰越控除、居住用財産の買換えや上場株式等の譲渡損失の繰越控除、先物取引の差金等決済に係る損失の繰越控除等の適用がある場合には、その

繰越控除される前の金額で判定するため、最終的に「課税される所得金額」と「判定される所得金額」は異なってきます。

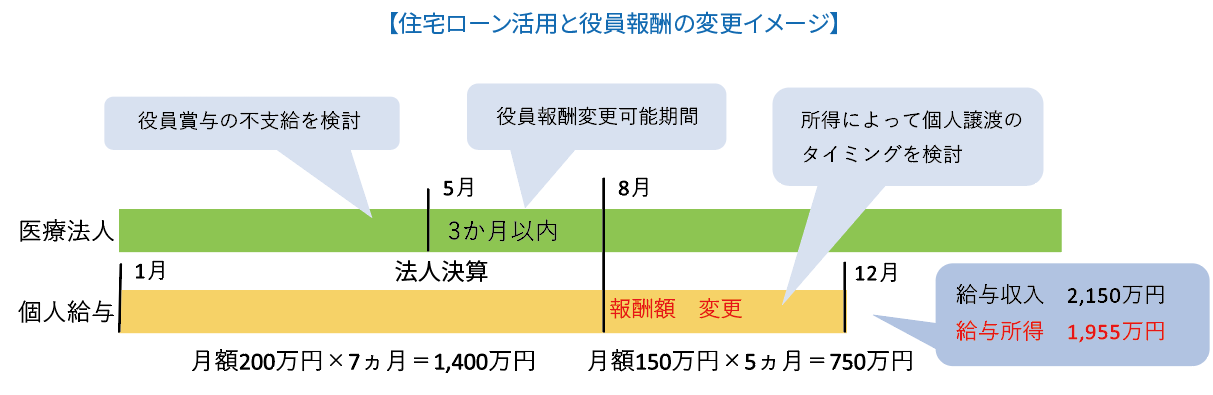

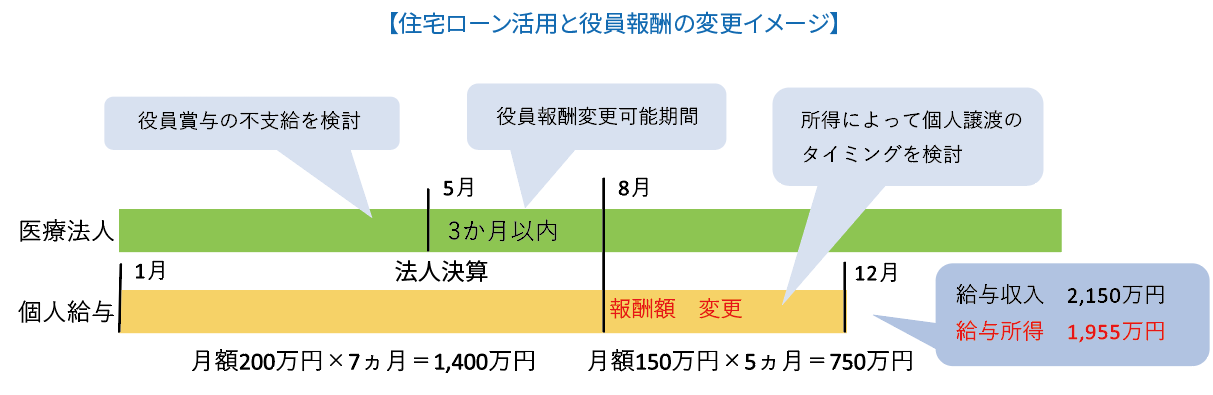

医療法人理事長の役員報酬は変更できるタイミングが限られます。

令和4年に住宅購入と住宅ローンの適用を検討している理事長は役員報酬を2,000万円以下に抑えたいというご要望があるかと思います。役員報酬を損金として処理するには、いつでも変更可能ではなく、原則的には

事業年度開始日から3ヵ月以内に変更手続きをしなければなりません。役員の賞与については「事前確定届出給与」として支給日が既に定められていますが、業績悪化等の理由により、支給日前に「辞退届」や不支給を決定した旨の「議事録」を作成すれば、不支給とすることも可能です。

住宅ローン控除は、節税メリットが大きい制度です。

事業収入や給与だけでなく、その他に発生する所得全てを考慮する必要がありますので、活用を検討される場合は、ぜひ日本クレアスにご相談ください。

上記の通り、改正で適用対象者が縮小される形となりました。ただし、ただし、この所得要件は令和4年以降に自宅を購入して、住宅ローン控除を適用する場合に限られます。令和3年までに住宅ローン控除の適用を開始している場合は、今まで同様の3,000万円が所得要件となります。今回の改正による所得上限の変更はありません。

上記の通り、改正で適用対象者が縮小される形となりました。ただし、ただし、この所得要件は令和4年以降に自宅を購入して、住宅ローン控除を適用する場合に限られます。令和3年までに住宅ローン控除の適用を開始している場合は、今まで同様の3,000万円が所得要件となります。今回の改正による所得上限の変更はありません。

住宅ローン控除の所得制限について

住宅ローン控除の所得制限について