|

2022年の税制改正では「賃上げ促進税制」を活用して最大40%の税額控除ができると聞きました。今までの「所得拡大税制」とどう違うのでしょうか。また、医院でよい活用方法があれば教えてください。 |

|

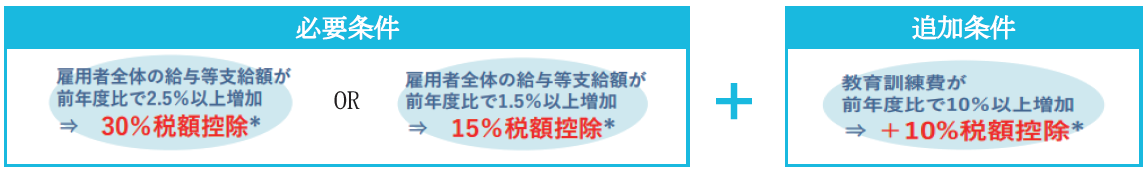

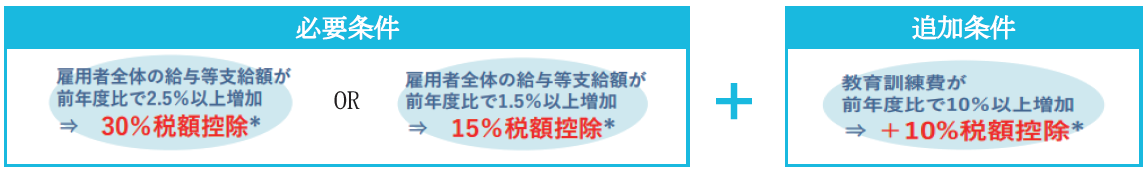

「賃上げ促進税制」は「所得拡大税制」より、控除額が上がる可能性があります。また、従業員へ教育訓練を行っていれば、10%控除の上乗せが適用できる場合があります。 |

※所得拡大税制の内容については、こちらをご参照ください。

「賃上げ促進税制」は「所得拡大税制」より、控除額が上がる可能性があります

個人事業主や法人(資本金1億円以下)の場合、今までの「所得拡大税制」では、- 雇用者全体の給与等支給額が前年度比2.5%以上増加

- 教育訓練費が前年度比で10%以上増加

【適用期間】

●個人事業主

令和5年度(令和6年3月申告分)、令和6年度(令和7年3月申告分)

●法人(資本金1億円以下)

令和4年4月1日~令和6年3月31日までの間に開始する各事業年度

●個人事業主

令和5年度(令和6年3月申告分)、令和6年度(令和7年3月申告分)

●法人(資本金1億円以下)

令和4年4月1日~令和6年3月31日までの間に開始する各事業年度

従業員へ教育訓練を行っていれば、10%控除の上乗せが適用できる場合があります

賃上げ促進税制では、以前より追加条件が適用しやすくなっているため、必要条件を満たす場合は、活用を検討してみてはいかがでしょうか。教育訓練の対象は正社員、契約社員、パートアルバイト等の使用人です。当該法人の役員、個人事業主、それらの親族や雇用関係のない内定者等は対象から除かれます。前年が0円の場合は、教育訓練費が発生した段階で10%以上増加したとみなされます。今まで教育訓練費が少なかった医院にとっては、満たしやすい条件となっています。ただし、下記の通り教育訓練費の中でも対象外があるため注意が必要です。申告時は、取り組んだ教育訓練の詳細がわかる書類を添付して税務署へ提出します。| 対象となる教育訓練費 | 対象とならない教育訓練費 |

|

|

|---|

賃上げ促進税制の活用について<Q&A>

賃上げ促進税制の活用について<Q&A>